一、“Amazon+MGM”再次表明内容与IP是OTT成功关键

1、再次重塑好莱坞格局的并购

亚马逊拿下米高梅,将重新设计和开发IP。近日,亚马逊(Amazon)宣布了收购好莱坞真正的巨头之一米高梅(MGM)。作为世界上最古老的电影制片厂之一,米高梅作为一家拥有97年历史的公司,其财务困难已经非常显著。该公司于2009年以37亿美元的债务申请破产,尽管它在2011年有所反弹,但其可能出售的报道并未消失。该公司于2018年与苹果和Netflix进行了初步的购并谈判,但米高梅抛出的100亿美元标价吓跑了这些机构。即使对于此次收购,外界普遍认为84.5亿美元的出价比业内预估的米高梅价值多出了30-40亿美元。

在重新开始寻找买家后,米高梅终于与亚马逊达成了一项价值84.5亿美元的交易。作为亚马逊发展史的第二大收购案,这笔交易应该会对流媒体领域产生地震影响。在交易之后,除了收获众多电视剧和综艺节目版权之外,非常重要的是,亚马逊将获得大量电影内容版权,尤其是包括《詹姆斯·邦德(James Bond)》(也被称为《007》)、《洛奇(Rocky)》、《沉默的羔羊(the Silence of the Lambs)》、《雨人(Rain Man)》、《使女的故事(The Handmaid’s Tale)》、《维京传奇(Vikings)》和《粉红豹(Pink Panther)》在内的一众IP。其中,《007》电影最新一集《无暇赴死》将在今年10月上映,被认为票房将超过10亿美元。

亚马逊表示未来几年将对米高梅电视剧和电影库中的IP“重新想象和开发”。对于此次收购,亚马逊老板杰夫·贝佐斯(Jeff Bezos)将“收购逻辑(acquisition thesis)”描述为“非常简单”,“米高梅拥有众多备受推崇的IP,我们与米高梅和Amazon Studios的才华横溢的伙伴联手,可以重新设计并开发面向21世纪的IP。热爱故事的人将成为成为最大的受益者。”

影响力广泛的购并。目前整个行业都已经感受到此次交易的广泛影响,以及相关不确定性。从长远来看,米高梅可能只为亚马逊旗下的流媒体服务(Prime Video 和广告支持的IMDb TV)制作内容。但该工作室目前还为其它机构提供了一系列节目——从Hulu的电视剧《使女的故事(The Handmaid’s Tale)》到最近的HBO Max真人秀节目《贝瑟尼的大人物(The Big Shot With Bethenny)》。还有大量的第三方节目和上述电视剧的衍生节目正在开发中,包括《使女的故事》续集《遗嘱(The Testaments)》。另外,米高梅还经营着一个国际销售部门,该部门于2017年底进行了重大调整。但据TBI透露,最近几个月该机构出现了一系列管理人员离职事件——这或是与此次并购后的业务方向调整相关。

虽然此次并购的大部分的焦点都集中在米高梅的核心电影系列和电视剧上,但该机构也有大量的无脚本(真人秀)节目(unscripted slate)。

2、流媒体竞争加剧,内容与IP囤积成关键

随着全球范围的消费者持续抛弃传统付费电视,主流的内容制作室和发行商越来越多地争取推出自己的OTT产品。

OTT加速,从版权采购到原创内容制作是必由之路。十年前,维亚康姆、迪斯尼和时代华纳等公司乐于将其流媒体版权授权给一家位于洛斯加托斯(LosGatos)的DVD租赁公司。在当时,通过向传统广播公司进行内容授权,这些机构已经获得大部分收益;虽然有型的物理媒介应用逐渐减少,但消费者仍在购买DVD和蓝光碟。然而,到2021年,情况完全扭转,这家不起眼的DVD租赁公司现在成为世界上最大的流媒体公司Netflix,在全球拥有超过2亿用户,收入超过70亿美元。

2019年Netflix在内容的投入早已经突破130亿美元,2020年因为疫情缘故有所下滑),但今年则将重新扩大内容投入。其投入水平已经领先于大多数好莱坞机构,未来或继续接近Disney(当然必须排除后者的新闻与体育支出)。并且,与亚马逊收购米高梅这样的路径类似,Netflix早在2017年8月就收购了动漫出版商Millarworld。所以,很明显的事实是:顶级SVOD无法依靠外部版权内容的购买来吸引用户,而必须拥有自己的独家节目和电影才具有竞争力。

迪斯尼的典型成功一定程度上依赖于内容IP。在过去的几年中,好莱坞巨头正在迎头赶上以适应流媒体时代。迪斯尼凭借其庞大的、具备高可识别度的IP库(其典型节目都有典型“合家欢”标签),以及过去几年中的高效执行力及并购行为(包括对Fox的收购,包括其印度子公司Star India),获得了1.04亿Disney+用户,成为仅次于Netflix的全球第二大流媒体公司(参考《独家|OTT硬币两面(上):Disney+“口红经济”的背后》)。该公司的其它流媒体服务Hulu和ESPN+在美国分别拥有4200万和1400万。虽然Disney+算是OTT新兵,但它在18个月内积累了超过1亿的订阅用户,这在一定程度上要归功于《曼达洛人(Mandalorian)》和《旺达幻视(Wanda Vision)》这样的IP内容。尤其是在Disney+上线之际开播的电视剧《曼达洛人》吸引了海量观众,几乎是凭一己之力让Disney+穿越疫情成为全球最热的OTT应用。相比之下,晚几周后登陆院线的《天行者崛起(Rise of Skywalker)》之前虽备受期待,却成为星战系列电影中观影人次最少的一部。这背后当然是巨大的内容支出。按照此前瑞士信贷(Credit Suisse)估计,在截至2020年9月份的财年里,不包括体育和新闻在内,迪斯尼在内容上的支出为180亿美元,领冠全球。

3、努力追赶但或遥遥无期的其它好莱坞机构

其他好莱坞机构推出的流媒体服务取得了不同程度的进步。

国内饱和、期望开拓国际市场的Peacock?NBCUniversal有效地将其服务Peacock打上了“舒适电视(the comfort TV one)”的烙印,其典型内容如《办公室(the Office)》、《公园和娱乐(Parks and Recreation)》等。截止2021年第一季度,Peacock已经在美国积累了4200万用户,但NBCU却未透露Peacock的实际付费用户规模。预计其中很大一部分用户要么使用Peacocks广告支持的免费服务包(该服务内容相对较少,且无体育内容),要么是与其付费电视套餐捆绑的价值4.99美元/月的套餐包(Comcast的宽带用户通过Flex设备上可以免费获得价值4.99美元/月的Peacock服务,仍然是带广告的)。就收入而言,目前Peacock被计入NBCUniversal总收入中的媒体部分。这一业务实现了5.036亿美元,比2020年第一季度的38.78亿美元增长了3.2%。总的来说,Peacock的内容可识别度要显著低于竞争对手,依靠付费和广告两条腿走路的模式也是不得已举措(参考《海外瞭望|更多广告进入北美SVOD应用的背后》),目前依靠Comcast的支持能获得4200用户可算不错的数据。但在当下日渐激烈的竞争环境下,这还不具备长期竞争力。按照NBCUniversal的说法,Peaccock还希望通过母公司Comcast旗下的Sky的影响力实现在欧洲的扩张。

AT&T/Warner Media:从孤注一掷的HBO Max到再次战略购并。Warner Media旗下预算投入更高的HBO Max表现看起来似乎更糟。截止2021年第一季度,在上市近一年后HBO Max付费用户数仅为970万,其中最新一季度用户数增长了280万(HBO和HBO Max在美国的订户总数则为4420万,高于2020年底的4150万)。不过,因为HBO Max每月订阅价格为14.99美元,总体上其ARPU值达11.72美元。所以,有分析师表示:“只要用户订阅数在增长,我认为它就在正确的道路上。”HBO Max节目几乎完全基于华纳自有内容,其中包括2021年华纳兄弟的所有电影(与院线同步上映),如《哥斯拉大战金刚(Godzilla VS Kong)》、(Zack Snyder执导的)《正义联盟(Justice League)》和《黑客帝国4(The Matrix 4)》。此前有机构分析师的估测是,如果该应用能在2021年收获1000万出头的付费用户,就可以打平上上述电影的潜在院线收入述损失。所以,HBO Max在2021年的用户增长情况,将非常关键。此外,该应用也未发布国际开拓计划。

为了加快发展,Warner Media从6月开始推出了资费更低但有广告的HBO Max版本。更进一步,Warner Media母公司AT&T在5月底宣布了一项颠覆产业的协议,将分拆其娱乐资产并与Discovery合并,新公司由后者的首席执行官David Zaslav领导。显然,这笔交易宣布的主要焦点不是将双方的技术或用户基础结合起来,而是形成了“世界上最具深度的版权库之一”,拥有近20万小时的节目。接下来,两者的合并能否使之获得加速发展机会,称为第二个迪斯尼,这还有待观察。

实际上,过去四五年来传媒领域的重大并购一直未停歇,尤其在流媒体及国际化都在加速以及的今天,对好莱坞机构及硅谷巨头这些顶级市场参与者来说,新一轮战略并购似乎成为改善形势、提升竞争力最重要的手段。

二、重识别亚马逊全面竞争力

亚马逊20多年来的战略是:要么压制竞争对手,要么收购竞争对手。在它寻求扩展市场时,亚马逊通常策略是收购各个领域的领导者。在1994年作为一家书商推出后,该公司采取了激进战略以削弱竞争的,并于1998年购买了Bookpages和Telebook。当亚马逊想进军有声读物领域时,它在2008年上斥资3亿美元收购。当亚马逊想进军TV领域时,它在2011年以3.12亿美元收购了英国DVD租赁公司LoveFilm。后者继续重塑并演变为今天的Prime Video。

1、亚马逊此前在内容领域的举措回顾

在收购之外,并不能说亚马逊不能从头做起,而且该机构与好莱坞的交集很早就上演了。2015年底,亚马逊成立了原创电影工作室,杰夫·贝索斯将拿下奥斯卡奖作为亚马逊电影内容制作初始目标。一年后在2017 年奥斯卡的颁奖典礼上,亚马逊投资参与的电影《海边的曼彻斯特》获得最佳原创剧本奖,主演卡西·阿弗莱克拿下奥斯卡影帝,另一部投资的电影《推销员》则获得了奥斯卡最佳外语片奖。当年年底,亚马逊扩大原创电影工作室,并入驻好莱坞卡尔弗工作室(Culver Studios)(经典电影《公民凯恩》、《乱世佳人》就是在这里拍摄的)。2020年该公司的《金属之声(Sound of Metal)》获得了多项奥斯卡奖的提名,而库梅尔·南贾尼(Kumail Nanjiani)的浪漫喜剧《大病魔(The Big Sick)》于2017年上映时在评论界和商业上都受到了赞誉。所以,亚马逊在电影方面可以说是取得不错的业绩。

但若加上电视剧等题材,从亚马逊在内容耗费的数十亿美元来说,其结果好坏参半,有成功的(如《黑袍纠察队(The Boys)》)也有失败的。目前亚马逊的电视版的《指环王》将是有史以来最昂贵的电视剧,预算为4.65亿美元——该公司希望这次投资是值得的。

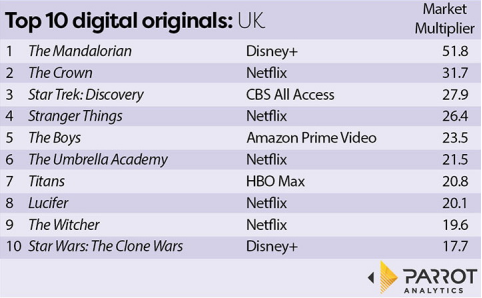

2、收购逼近终局:金刚大战哥斯拉?

收购的根本目的之一:提升竞争力。亚马逊明白,虽然它可以与工作室签订内容输出协议,但为了具有真正竞争力,它必须独家拥有内容。这笔最新交易将使亚马逊拥有的内容数量扩大到超过17,000小时的电视和4,000多部电影。但亚马逊对詹姆斯邦德工作室的84.5亿美元投资继续表明了一条全行业都知晓的成为核心流媒体平台的路径——那就是要在其平台上独家拥有最受关注的内容IP。(参考《海外瞭望|调查:OTT鏖战之下,原创内容竞争更加激烈》与《Netflix原创内容继续展现统治力?》)此前亚马逊的原创内容虽然也能在奥斯卡中占据一席之地,但还缺乏《曼达洛人》、《正义联盟》这样既有高口碑影评也有高市场号召力的强力IP。按照调研机构Parrot Analytics发布的用户最期望的原创内容需求图表中(参考下表,分地域和周期),Netflix广受欢迎的电视剧《怪奇物语(Stranger Things)》,迪士尼的《曼达洛人》及其漫威节目常常占据TOP3/5位置,而亚马逊的节目(如《男孩们》则排名靠后甚至难以见到,可见Prime Video在文化层次上有所下滑。所以,在剩下的好莱坞制片商中,或许只有米高梅最能同时满足亚马逊对高影响力IP与泛节目内容的期望。

表为:2020年11月第二周英国最受期待的原创节目

从市场角度,根据流媒体聚合服务JustWatch的说法,上述举措的一部分直接动机是市场份额下降。该公司指出,亚马逊在美国流媒体市场份额在2020年下降了2%,而迪士尼增长幅度则超过2%。因此,亚马逊对米高梅的收购可以帮助它在未来避免面对更糟的情况。

收购的根本目的之二:成为主流SVOD,挑战Netflix?从当下来说,将Amazon Prime订阅者与Disney+和Netflix进行比较是一件愚蠢的事。因为(目前看)Amazon Prime更像是一种增值服务,可以使Prime会员更具粘性。Prime会员最初专为亚马逊零售业务的快递而设立的,但后来扩展到从视频到云存储等领域。亚马逊在全球2亿的Prime订户中有多少人实际使用Prime Video应用,目前尚未对外披露。贝索斯在4月份一封股东信中宣布其2亿里程碑时,甚至没有提到Prime Video——这使得该部门看起来像是一个马后炮(afterthought)。

然而,像亚马逊这样的公司是不会在一个它认为是马后炮的部门上花费超过80亿美元。如果米高梅的收购证明了什么,那就是亚马逊将认真对待娱乐应用,并力图称为成为流媒体世界的核心参与者——也就是真正将Netflix当作核心竞争对手。所以,接下来,我们将要围观一场哥斯拉大战金刚的好戏——而且该战场不止一位哥斯拉或金刚!

3、加强认识Amazon的全面影响力

但与Netflix不同的是,即使我们不考虑亚马逊的电商平台身份,但在Prime Video作为直接的OTT应用服务商之外,我们也不能忽视Amazon Fire TV这一广受欢迎的低成本流媒体终端平台。按照Strategy Analytics的数据,2020年Fire TV销量在全球占据12.1%的市场份额,而在美国它则牢牢占据了第二名的位置,仅次于Roku。通过Fire TV终端,Amazon的Prime Video Channels也在流媒体市场受到广泛欢迎。该业务在2018年就形成了17亿美元的收入,而考虑到流媒体加速、疫情等因素,三年之后这一数字只会更高。

但Fire TV作为平台与内容聚合方面的巨大影响力或控制力更让人敬畏。亚马逊与ViacomCBS、SPI International、BritBox、Discovery等第三方流媒体服务商有相关交易。这其中它与Warner Media和NBCUniversal旗下的HBO Max 和 Peacock都因交易协作条件(估计是收入分成比率乃至信息分享方面条款)发生了公开争执。这都表明:流媒体终端平台已经称为大视频竞争的关键部门(参考《深度|HBO Max:开放升级版“TV Everywhere”?》和《海外瞭望|北美智能平台大战3.0(上)?》)。

因此,Amazon在流媒体市场已经具备了很强的立体化综合影响力和控制力,再加上对米高梅的收购,必然会对整个市场形成更强的多方面影响(还好此前贝索斯主导的Fire phone手机早已失败)。所以,这笔交易仍有美国待司法部的审查,亚马逊将直面临两党议员的压力。美国共和党参议员Josh Hawley就在社交媒体上表示:“这笔交易不应该完成。亚马逊已经是一个拥有电商、物流、百货零售和云服务的垄断平台,不应该再允许他们收购任何平台。”接下来,在美国大视频市场陷于寡头竞争对抗的背景下,相关的并购与游戏规则如何推进也是很有意思的事。

责任编辑:李楠

24小时热文

流 • 视界

专栏文章更多

- [常话短说] 【解密】全国广电工程公司 2025-03-26

- [常话短说] 【解局】广电700M,迎高光时刻! 2025-03-25

- [常话短说] 【解局】广电上市公司财报分析! 2025-03-21

- [常话短说] 【解局】广电5G有个重要推动! 2025-03-19

- [常话短说] 【解局】某上市广电网又成立新公司,干啥?! 2025-03-14